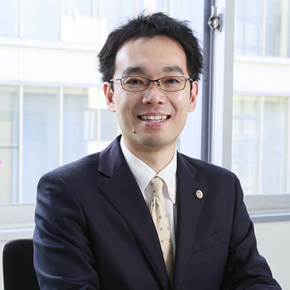

このコラムの監修者

-

秋葉原よすが法律事務所

橋本 俊之弁護士東京弁護士会

法学部卒業後は一般企業で経理や人事の仕事をしていたが、顔の見えるお客様相手の仕事をしたい,独立して自分で経営をしたいという思いから弁護士の道を目指すことになった。不倫慰謝料問題と借金問題に特に注力しており,いずれも多数の解決実績がある。誰にでも分かるように状況をシンプルに整理してなるべく簡単な言葉で説明することを心がけている。

「借金を返せないかも…」

最初のうちは、「ちょっとだけ、給料日まで乗り切るつなぎで」と思っていたのに。気づいたら借金が膨れ上がってしまっていました。

このように、業者からお金を借りたものの、その借金を返せない場合はどうなるのか、借金を返せないと思ったらどうすべきか、を解説します。

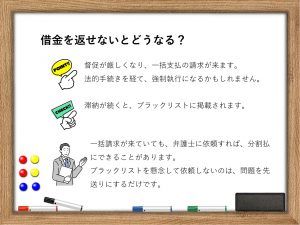

業者からの借金を返せないとどうなるのでしょうか。

支払期限を過ぎたからといって、いきなり給料を差し押さえられたり、家から追い出されたりするわけではありません。

だんだん、業者からの連絡・督促や、返済要求が厳しくなっていきます。

そして、いずれは法的手続き(訴訟など)に進む可能性が出てきます。

法的手続きの中で判決、裁判上の和解などがあると、「債務名義」というものになります。

債務名義を取られると、財産を差押えられてしまうこともあります。給料や銀行預金を差押えられるかもしれません。

このように、借金を返せないまま放っておくと、いずれは債務名義を取られ、財産を差し押さえられてしまうことに繋がっていきます。給料を差し押さえられたら、滞納していることや債務名義をとられていることが勤務先にバレてしまうことにもなります。

以下、もう少し細かく見てみましょう。

返済期日を1日でも過ぎると、遅延損害金が発生します。遅延損害金というのは、支払が遅れたことへのペナルティで、おおむね14~20%くらいのことが多いかと思われます。

(備考)利息制限法では、遅延損害金の利率は、利息制限法所定利率の1.46倍までと定められています。

延滞日数が増えるほど遅延損害金も増えていき、借金残高が膨らんでしまいます。

借金を返さないまま返済期日が過ぎると、業者からの連絡が入るようになります。

連絡はハガキで届くこともあれば、電話、SMS(メッセージアプリ)で来る場合もあります。

「そういえば借金の支払いを忘れていた」

「しまった、口座に残高が入ってなかったのか」

連絡を受けて初めて、そのように気が付くこともあるでしょう。

このような場合、連絡を受けたらすぐ支払うようにすれば、基本的にはほぼ問題になりません。

ただし、ここで重要なことがあります。

「今回返済したとして、その後もそのまま契約どおりに借金を支払っていくことができるのか?」

この後も借金を返していけそうなら、さしあたり問題はないでしょう。

今回は大丈夫でも近々支払いが厳しくなってしまいそうだ、返せなくなってしまいそうだ、という場合には、弁護士に債務整理を相談してみるべきです。

「借金を返済できている」

そう思っていても、実はもしかしたら自転車操業状態に陥っているかもしれません。

自転車操業状態というのは、「A社から借りたお金でB社に返済する」という状況のことです。

自転車操業状態に陥っているということは、自分の毎月の収入から返済ができていないということです。すなわち借金を返せていないのと同じことです。

自転車操業状態にあるなら、弁護士に債務整理を相談すべきです。

そうしないと、いずれ借金がさらに膨らんでしまって、自己破産するしかないということになりかねません。

この段階で早期に手を打てば、債務整理の方法としては任意整理も候補になります。自己破産や個人再生までせずとも、借金を整理できるかもしれません。

借金を返せずそのままにしておくと、信用情報機関に事故情報が載ってしまいます。

いわゆるブラックリストへ登録されるという事態です。

ブラックリストに登録されると、経済的な信用を失ってしまうことになります。

借入れをしたりローンを組んだり、新しくカードを作ったりカードを更新してもらったり、そういったことができなくなります。

「弁護士に債務整理を依頼するとブラックリストに載るのが嫌」

そういう方もいるかもしれません。

しかし、債務整理を依頼しないまま返済が長期間滞ってしまうと、ブラックリストには結局載ってしまうことになります。

ブラックリストに載ることを怖がらずに、弁護士に債務整理を依頼して家計を立て直すほうが、今後の生活はより良くなるでしょう。

業者からの連絡を受けてもなお借金を返さずにいたとします。

すると、そのうちに「残額を一括で支払え」という請求が来ることになります。

たとえば毎月の返済額が2万円、残額が40万円だとします。

2万円を滞納している状況で、40万円を一括で払えと要求されるわけです。

このような状況で、業者の要求どおりに一括返済するのは難しいことが多いでしょう。

(家族から援助をもらえるような場合は別でしょうが)

したがって、債務整理を弁護士に依頼することも検討してみるべきです。

一括請求が業者から来ている場合でも、任意整理をすることで、分割払いにしてくれるよう交渉を試みることは可能です。

(備考2)分割に一切応じない業者は少ないですが、分割回数がどうなるか等含めケースバイケースです(業者がどこなのか、取引状況、年齢などによって異なってきます)

(備考3)「Aからの借金を分割払いにできたとしても、他社の借金を返せない」という場合には、自己破産や個人再生を検討することになります。

「法的手続きも検討している」

業者からの連絡を受けても支払わないと、このような強めの督促連絡が入ることになります。

それでもなお支払をしないと、業者はあなたとの裁判外の話し合いを諦めて、法的手続き(民事訴訟や支払督促)に移行させることになります。

法的手続きに移行したということは、裁判所から書類が届くことで判明します。もし届いた書類が訴状であれば、民事訴訟を提起されたのだということがわかります。あるいは支払督促というものが届くこともあります。

訴訟提起されたり支払督促が届いたりした場合であっても、よく見ると実は借金が時効になっているというケースもあります(後述)。もし時効だと言えそうな状況でも、判決を取られてしまうと、時効期間がさらに伸びてしまいます。

支払督促は、簡易裁判所を通じた督促状です。

支払督促は、業者からの督促状(ハガキ、手紙)とは、重みが全く違います。支払督促が届いて2週間以内に異議申立てをしないと「仮執行宣言」がつき、強制執行されかねない状態になってしまいます。

訴状は、業者の言い分が書かれています。訴状の入っていた封筒には、ほかに口頭弁論期日呼出状、答弁書が同封されているはずです。

(備考4)証拠説明書、証拠が同封されていることもあります。

口頭弁論期日呼出状は、指定裁判所へ指定日時に出頭せよという呼び出しです。

答弁書は、訴状に対するあなたの言い分を提出する書類です。たとえば分割払を希望するのなら、分割で話し合いたい、というようなことを記載します。

もし裁判に出席しないと欠席裁判となり、業者の請求を全面的に認める判決が出てしまいます。

(備考5)たとえば「100万円を(一括で)支払え」というような内容です。

そして判決が出ると、強制執行されかねない状態になってしまいます。

法的手続きで「借金がいくら残っている」というのが確定します。

(備考6)債務名義といいます(ex.判決、裁判上の和解、支払督促)

業者が債務名義を取得すると、強制執行が可能になります。つまり、国の力を借りてお金を回収することができるようになります。

強制執行でよくあるのは、給与の差し押さえです。業者が給与を差し押さえると、裁判所から勤務先に連絡が行きます。そうなると、借金を返さずに差押えされたということが、勤務先にバレてしまいます。給与を差し押さえられたからといって解雇には直結しませんが、事実上、会社に居づらくなってしまうかもしれません。

強制執行では、給与のほかにも、預金口座、自宅などの財産を差し押さえられる可能性もあります。

業者からの借金を返さずにおくと、借金が、借りた業者から別の会社に移ってしまうことがあります。よくあるのは、債権回収会社に移るケースです。

たとえば消費者金融Aが「借金を返せないようだ、これ以上督促しても回収できないだろう」ということで、あなたに対する貸付債権(=あなたの借金)を「●×債権回収」に譲渡してしまうことがあります。

「●×債権回収」という聞き慣れない会社から突然連絡が来て、びっくりしたり不審に思ったりした方もいるかもしれません。債権回収会社からは手紙などの連絡に留まらず、自宅訪問の予告を受けたり、債権回収会社が原告となっている訴状が裁判所から届いたりすることもあります。

業者からの借金を返すのがちょっと遅れたからといって、すぐに強制執行されたりするわけではありません。

しかし返さないままにしておくと、一括請求が来たり法的手続きを取られたりして、最後は給与差押えなどの強制執行を受ける可能性が出てきてしまいます。

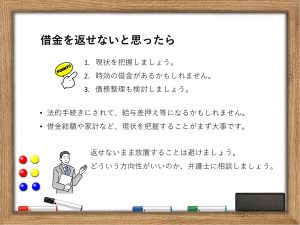

借金を返せないと思ったら、その時点で何らかの対応を考えるべきです。

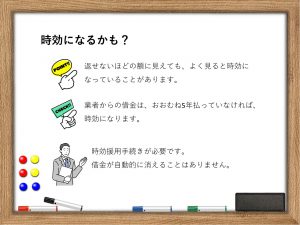

ちなみに、滞納が5年以上続くと借金が時効になる場合もあります(後述)。

しかしその場合でも、時効援用手続きをしないと、時効にはなりません。

借金を返せないというご相談の中には、時効援用ができそうなケースがあります。

「借金を返せないと思って返済しなくなり、5年以上経っている。業者からの督促をずっと無視していたが、今まで法的手続きを受けることはなかった。最近になって突然、遅延損害金を含めて200万円を払えという請求が来た」

そのような場合です。

借金を返せないと思っていても、このような場合には、時効援用手続きをすることでその借金がなくなる可能性もあります。

ただし、借金が自動的に消滅することはありません。

時効を援用するという手続きをとって初めて、借金は時効で消滅するのです。

時効援用の手続きをしても、借金 が消滅しない可能性もありえます。

「知らないうちに判決を取られており、時効になっていなかった」

そういうこともあるからです。

この場合には、時効消滅せず残った借金を、どのように整理するのかを考えていく必要があります。

時効援用を自分でやる人もいますが、「失敗して満額を支払わされてしまった」という人も実際にいます。

時効援用手続きは、弁護士に依頼すべきなのです。

借金を返せないと思ったらどうするべきなのか、簡単にまとめてみました。

借金を返せないかもと思ったとき、何よりもまずやることは、今の状況を把握することです。

「借金を毎月どこの会社にいくら返さないといけないのか」

まず出発点として、そのことを再確認しましょう。

借金残高がいくら残っているのかもチェックしておきます。

「A社へ返す3万円をB社から借りる」

そういう自転車操業状態になってしまっているかもしれませんね。

しかし、自転車操業を続けるのは借金が膨らむばかりで、解決を先送りしてしまうだけです。

借りたお金で借金を返すことは忘れましょう。

収入と支出の家計状況がどうなっているかを見つめ直していきましょう。

①どうしても毎月支出しないといけない費用(ex.家賃)

②金額を抑えられるかもしれないけれど項目としてはどうしても掛かる費用(ex.食費、光熱費)

こういった費用に区分けしてみましょう。

収入には毎月の手取り給与のほか、たとえば両親から確実に援助をもらえるならその額を入れて計算してもよいでしょう。

「毎月の手取り収入-どうしても削れない費用」までの額で、借金を返していくことになります。

でも、全てを返済に充ててしまうというのは非現実的です。一ヶ月だけ我慢して返せば終わりというのではなく、長期にわたって返済が続くわけですから。

家計を見直した結果として、余裕を持って返済できることが大切です。

場合によっては身内に援助を頼むなどしたほうがよいかもしれません。

金利が高い借金のほうが、負担は大きくなります。したがって、優先して返済すべきなのは高金利の借金です。

もっとも、高金利の借金を返済するために他の借金を滞納してしまうのでは、意味がありません。他の借金をきちんと返済しつつ、ボーナスなどまとまった収入があれば、高金利の借金を繰り上げ返済・一括返済していく、ということが考えられます。

借入れが何社もある場合、それを一本化できるおまとめローンを使うことも考えられます。今の借入れよりも、おまとめローンで利率が低くなったり返済の手間が省けたりするのであれば、利用価値はあるかもしれません。

もっとも、債務整理の法律相談では、ご相談者から「おまとめローンの審査に落ちた」とか、「おまとめローンでまとめた業者からまた借入れしてしまった」という話を、しばしば耳にします。

おまとめローンを利用しても借金が減るわけではありませんし、「借金を返せない」という状態では、あまり改善効果は見込めないように思われます。

おまとめローンと任意整理はどちらのほうが有利?

おまとめローンと任意整理はどちらのほうが有利?

「今までどおりの支払いでは余裕を持った返済は難しい」

もしそうなら、債務整理(任意整理、自己破産、個人再生)について弁護士に相談してみることをおすすめします。

弁護士に債務整理を依頼して借金 を整理していく方法としては、任意整理、自己破産、個人再生があります。

どの方法にせよ、最初に弁護士は、利息の支払い過ぎ(過払金)がないかどうかを調査します。

現在の借金残高が法律上正しい残金なのか、を確認するわけです。

(備考7)非常に大雑把にいって、平成20年頃以降に初めて借りた場合には、過払い金が出ている可能性は高くないと思われます。

任意整理では、「将来発生する利息をカットしたうえで借金の残額を分割で支払う」という内容で、業者と交渉していくという方法です。

一般的には、分割回数は36回程度が目安で、場合によっては60回程度にできることもあります。

取引状況や年齢などによっては、長期の分割には応じてくれないこともあります。

債権者(=お金を貸している業者)に財産を差し出す代わりに、それでも残った債務(借金)は支払わなくてよいというお墨付き(=免責)を裁判所からもらうための手続きです。

嘘をついたり財産隠ししたりせず誠実に対応していくかぎり、免責不許可となる可能性は低いです。

原則として債務は全て支払わなくて良くなります。他方で財産を差し出すと言っても、財産全てを取られるわけではありません。

債務(借金)の大幅減額を認めてもらうための裁判所を通じた手続きです。

認められると借金は5分の1から10分の1くらいになり、その減額された金額を、原則3年で返済していくことになります。

自己破産なら借金がゼロになるのと比べると経済的メリットは小さいですし、返済が原則3年続くことになります。そのため、自己破産できない何らかの事情のある人(ex制限職種の人。警備員など)が検討すべき方法です。

任意整理と個人再生は借金を払っていく手続き、自己破産は借金を払わない手続きです。

任意整理は弁護士と業者が直接話し合う手続きですが、個人再生と自己破産は裁判所を通す手続きです。

任意整理よりは個人再生や自己破産のほうが経済的メリットは大きいですが、その分だけ注意すべき点や(こう言っては何ですが)面倒な点があります。

(備考8)大きなメリットを受ける代わりに、誠実に手続きを進めないといけないとか、破産管財人や個人再生委員との面接をしないといけないとか、資産状況などについても細かく裁判所に説明しないといけないとか、気を付けるべき点がいくつかあります。

任意整理、自己破産、個人再生のどれがふさわしいのか。

それは、あなたの家計にどれくらいの余裕があるのか、制限職種についているなど自己破産できない事情があるのか、自宅を守りたいのか、等々によって変わってきます。

なお、自己破産について心配な人もいるかもしれません。

「浪費があり免責不許可となるのではないか・・・」

東京地裁の場合、隠さず正直に誠実に対応すれば、免責(裁量免責)が下りる可能性が高いと思われます。

詳細は弁護士にご相談ください。

借金を返せないと、いずれ一括で請求が来ます。さらに法的手続きを取られて、給与差押えなどの強制執行を受ける可能性も出てきてしまいます。

もし借金を返せないと思ったら、まずはどこからどれだけ借りているのかを洗い出したうえで、家計をよく見つめ直してみましょう。

借金を返せないという状態から改善するためには、弁護士に債務整理を相談すべきです。

借金を払っていく手続き(任意整理、個人再生)にするのか。

借金を払わない手続(自己破産)にして新しくやり直す方向を目指すのか。

そういった方向性も見えてくるでしょう。

自転車操業状態になっているなら、それは借金を返せていないのと同じことです。一人で悩まずに、借金と家計の状況とをまとめたうえで、弁護士に相談してみることをお勧めします。

このコラムの監修者

秋葉原よすが法律事務所

橋本 俊之弁護士東京弁護士会

法学部卒業後は一般企業で経理や人事の仕事をしていたが、顔の見えるお客様相手の仕事をしたい,独立して自分で経営をしたいという思いから弁護士の道を目指すことになった。不倫慰謝料問題と借金問題に特に注力しており,いずれも多数の解決実績がある。誰にでも分かるように状況をシンプルに整理してなるべく簡単な言葉で説明することを心がけている。

はじめに 任意整理をして分割払いの示談をすると、おおむね36回=3年程度の長期間をかけて支払っていくことになります。 任意整理で示談がまとまっても、完済するまでには長期間かかりますので、その...

1 過払い金の時効(請求期限) 過払い金は、時間が経つと時効になり、回収できなくなってしまいます。過払い金請求には期限があるのです。 この記事では、過払い金の時効=請求できる期...